Команда SDI360 проверила топ-100 российских страховых компаний на digital-зрелость, а потом спросила лидеров отрасли, что они думают про наши выводы. Получили неожиданный результат.

В апреле 2020 года команда начала разработку независимой системы оценки digital-зрелости российского бизнеса – SDI360. Под digital-зрелостью подразумеваем эффективность использования инструментов создания и поддержания нужного имиджа в интернете, поддержка связи с потребителями и организованная инфраструктура для онлайн-продаж.

Отдельно оценивается каждая сфера бизнеса, а в качестве результата публикуется рейтинг по отрасли. Так в начале декабря был выпущен рейтинг digital-зрелости страховых компаний.

Для исследования SDI360 были взяты 100 крупнейших страховых компаний по выручке за 2020 год по версии «Эксперт РА». Работа велась только с открытой информацией, большую часть которой можно найти в интернете. Исследователи не лезли во внутреннюю аналитику, с брендами не общались.

Задача была – посмотреть, какими инструментами пользуются или не пользуются компании, и кто более продвинутый в плане опций, доступных в онлайне. Вместе с публикацией рейтинга даем ключевые выводы.

Рекомендуем скачать полную версию исследования. Там можно увидеть лидеров рейтинга и всех участников, ключевые выводы и комментарии, основные тренды и статистику по применению digital-инструментов.

За день до публикации результатов команда SDI360 поделилась выводами с лидерами исследования, которые местами согласились, а местами поспорили с результатами.

Вывод первый. Страховые заинтересованы только во внутренней цифровизации.

SDI360: под цифровизацией большая часть страховых компаний подразумевает скорее внутреннюю оптимизацию, нежели изменения в коммуникации с пользователями. Кажется, что активное взаимодействие с конечным потребителем – далеко не приоритет.

Согласен! У нас другой путь, однако по моим наблюдениям во многих страховых компаниях цифровизация – это именно внутренняя модернизация, даже в крупных. И в целом отрасль позже подошла к процессу клиентоориентированности, чем, например, банки.

В то время как банки уже активно испытывали взаимную конкуренцию на уровне «как понравиться клиенту», страховой рынок был под воздействием «наркотического укола» – закона об ОСАГО. Он обеспечил многие компании непрерывным клиентопотоком, обязав всех водителей под страхом штрафа иметь страховку. В компаниях, которые опирались на этот соблазнительный эффект, фокусировались не на развитии клиентского сервиса: зачем думать о комфорте пользователя, если само законодательство толкает его в воронку продаж.

Бизнес всегда адаптируется, старается быть более эффективным в любых условиях: – О, смотрите, идет дождь! – Как собрать побольше капель? – Для этого не нужен красивый качественный зонт, нужен большой! Давайте сделаем мощную агентскую и филиальную сеть, расширим спектр партнеров, которые будут продавать нашу страховку. Заметьте, нигде не прозвучало слово сервис или клиентоориентированность.

Мнение Андрея Турунова, директора отдела клиентской аналитики и трансформации в «Ренессанс Страхование»

Отчасти согласен! Да, у многих страховых компаний практическая польза для клиентов отходит на второй план, но я считаю, что они сосредоточены скорее на внешних атрибутах цифровизации: формальной доступности оформления продуктов или услуг в цифровых каналах. Поэтому реализованные функции не используются или используются незначительным количеством клиентов.

Здесь необходимо менять весь клиентский путь и прорабатывать переходы из цифровых каналов в физические и обратно. Глобальная задача, над которой мы сегодня работаем, – совершенствование цифровых каналов взаимодействия с клиентами и партнерами. Это минимизирует необходимость личного присутствия для решения вопросов, связанных с покупкой или внесением изменений в действующие полисы, а также взаимодействием с агентской сетью и урегулированием убытков.

Мнение Сергея Мруза, директора департамента онлайн-бизнеса и развития отношений с клиентами компании «Ингосстрах»

Сомневаюсь. Могу сказать только за нашу компанию. Мы за комплексный подход: от продукта до каналов коммуникации с конечным потребителем. Охватить все и сразу довольно сложно, поэтому в интеграцию идут сначала проекты с максимальной коммерческой эффективностью.

Мнение Дмитрия Басова, директора департамента маркетинга, рекламы и PR страховой компании «Согласие»

Вывод второй. Страховым невыгодно улучшать онлайн-коммуникацию с клиентами.

SDI360: страховые компании неохотно улучшают коммуникацию с клиентами, в том числе через digital, потому что это облегчит процесс урегулирования убытков и плачевно скажется на прибыли.

Не согласен! Большое заблуждение многих страховых компаний в том, что ценность страхового продукта заключается исключительно в урегулировании убытков. Готовность клиента к пролонгации в любой страховой падает по мере приближения следующего страхового периода, если не произошло урегулирования. Потому что он отдал деньги как будто за воздух, а через год к нему снова пришел его агент и просит заплатить.

Мы всегда стараемся показать клиенту, что он не просто приобрел полис, чтобы рассчитывать на компенсацию в случае урегулирования. Мы активно работаем над созданием дополнительной ценности в каждом нашем продукте, совершенствуем клиентские процессы, на деле заботимся о сохранности здоровья и имущества каждого клиента: предупреждаем о возрастающих рисках, делимся лучшими практиками сохранения безопасности. А если клиент бонусом получил и прекрасный опыт урегулирования, он не только останется и дальше будет наращивать свой LTV, но еще и порекомендует нас своим близким.

Мнение Андрея Турунова, директора отдела клиентской аналитики и трансформации в «Ренессанс Страхование»

Не согласен! Упрощение процедуры урегулирования убытков для клиентов, в том числе перевод в цифровые каналы, приводит к снижению расходов на сам процесс и сокращению времени, которое на него тратят сотрудники, а также способствует росту уровня удовлетворенности услугами страховой компании.

Наша задача – сделать продукты действительно нужными клиенту, а не искусственно сокращать выплаты, выставляя барьеры для их получения. Мы сфокусировались на расширении доступных каналов обращений: подключили мессенджеры, социальные сети, мобильное приложение, включая голосовые онлайн-вызовы в контактный центр. Только создание позитивного клиентского опыта может обеспечить высокий уровень пролонгации и возможность дополнительных продаж.

Мнение Сергея Мруза, директора департамента онлайн-бизнеса и развития отношений с клиентами компании «Ингосстрах»

Не согласен! Расширение и упрощение каналов урегулирования убытков – это приоритетные проекты, которые приводят к оптимизации бизнес-процессов и, издержек, а также и росту финальной эффективности. Возможность заявления убытка в мобильном приложении не влияет на аварийность, зато позитивно сказывается на лояльности клиента, ускоряя все процедуры, связанные с урегулированием.

Мнение Дмитрия Басова, директора департамента маркетинга, рекламы и PR страховой компании «Согласие»

Вывод третий. Присутствие страховой в онлайне на 99 % сводится к продажам ОСАГО, и немного ВЗР.

SDI360: например, страхование жизни практически полностью завязано на продажи через банки. Поэтому представители этого бизнеса в интернете почти не заметны. Страховщики инвестируют в онлайн неохотно, потому что активность страховой компании в интернете трудно привязать к конкретным финансовым результатам.

Не согласен! В выводе исследования сказано, что страховые компании не торопятся выносить в digital те же ДМС-продукты из-за финансовых соображений. А я считаю, что это показывает уровень консервативности относительно своих продуктовых стратегий и уровень клиентоориентированности.

Некоторые страховые компании настолько традиционны и консервативны, что до сих пор живут реалиями чуть ли не столетней давности: «Нашим клиентом будет тот, кто привык страховаться у нас. Его отец, дед, отец деда страховались у нас, поэтому он никогда ни на кого нас не променяет».

Они не думают про digital. Не думают, что опыт потребления у клиентов поменялся. Люди уже привыкли платить за что-то легкое, простое, быстрое, удобное, получать дополнительную выгоду в любых продуктах. И выиграет та компания, которая первая это сделает, а не будет держаться за условные старинные скрепы.

Взять тот же корпоративный ДМС.

Страховая со скрепами: «Это просто очередной корпоративный клиент, у которого есть ДМС, пусть он им не пользуется, у нас портфель будет лучше».

Прогрессивная страховая: «Это не просто очередной корпоративный клиент, пусть он воспользуется нашим ДМС и получит потрясающий юзер-экспириенс. Ведь мы хотим, чтобы он стал еще и розничным клиентом по другим продуктам. Да, изначально человек нас сам не выбирал, но мы дали ему такой крутой клиентский опыт, что он предпочел нас другим, выбирая, к примеру, полис автострахования на новый период».

Мнение Андрея Турунова, директора отдела клиентской аналитики и трансформации в «Ренессанс Страхование»

Согласен! Очевидно, что обязательные виды страхования, или «вмененное» страхование, от которого зависят условия по кредиту, занимают основную долю продаж и напрямую коррелируют с количеством клиентов с действующими займами. При этом основную перспективу развития страхового бизнеса я вижу в добровольных видах страхования, которые клиенты покупают сознательно для защиты своего финансового благополучия.

«Ингосстрах-Жизнь» совместно с «Ингосстрахом» развивает цифровые версии своих продуктов. Даже учитывая затраты на маркетинг и поддержку цифровых каналов, стоимость продажи онлайн остается для нас самой низкой. Конечно, ОСАГО – все равно самый массовый вид страхования в силу своей обязательности. И у нас тоже этот полис занимает существенную долю в продажах, но далеко не 99 %. При условии падения продаж ВЗР в 2020 году, доля ОСАГО в онлайн-каналах «Ингосстраха» составляет 70–80 %.

Мнение Сергея Мруза, директора департамента онлайн-бизнеса и развития отношений с клиентами компании «Ингосстрах»

Не согласен! Доля ОСАГО в портфеле онлайн-продуктов высока, но она не достигает 99 %. Есть ряд продуктов по страхованию имущества физических лиц, которые активно покупают онлайн. Например, до начала пандемии массовым востребованным онлайн-продуктом был полис ВЗР.

И в целом в последнее время растет значимость пролонгации ипотечного страхования на сайте страховщика. Это экономит время клиенту и операционные расходы страховой компании. У канала онлайн-продаж огромный потенциал роста, а число страховых компаний, которые инвестируют в развитие цифровых коммуникаций, увеличивается.

Заглянем в будущее. Страховые начнут работать по сервисной модели, будут активно сотрудничать с маркетплейсами и использовать большие данные.

Мнение Дмитрия Басова, директора департамента маркетинга, рекламы и PR страховой компании «Согласие»

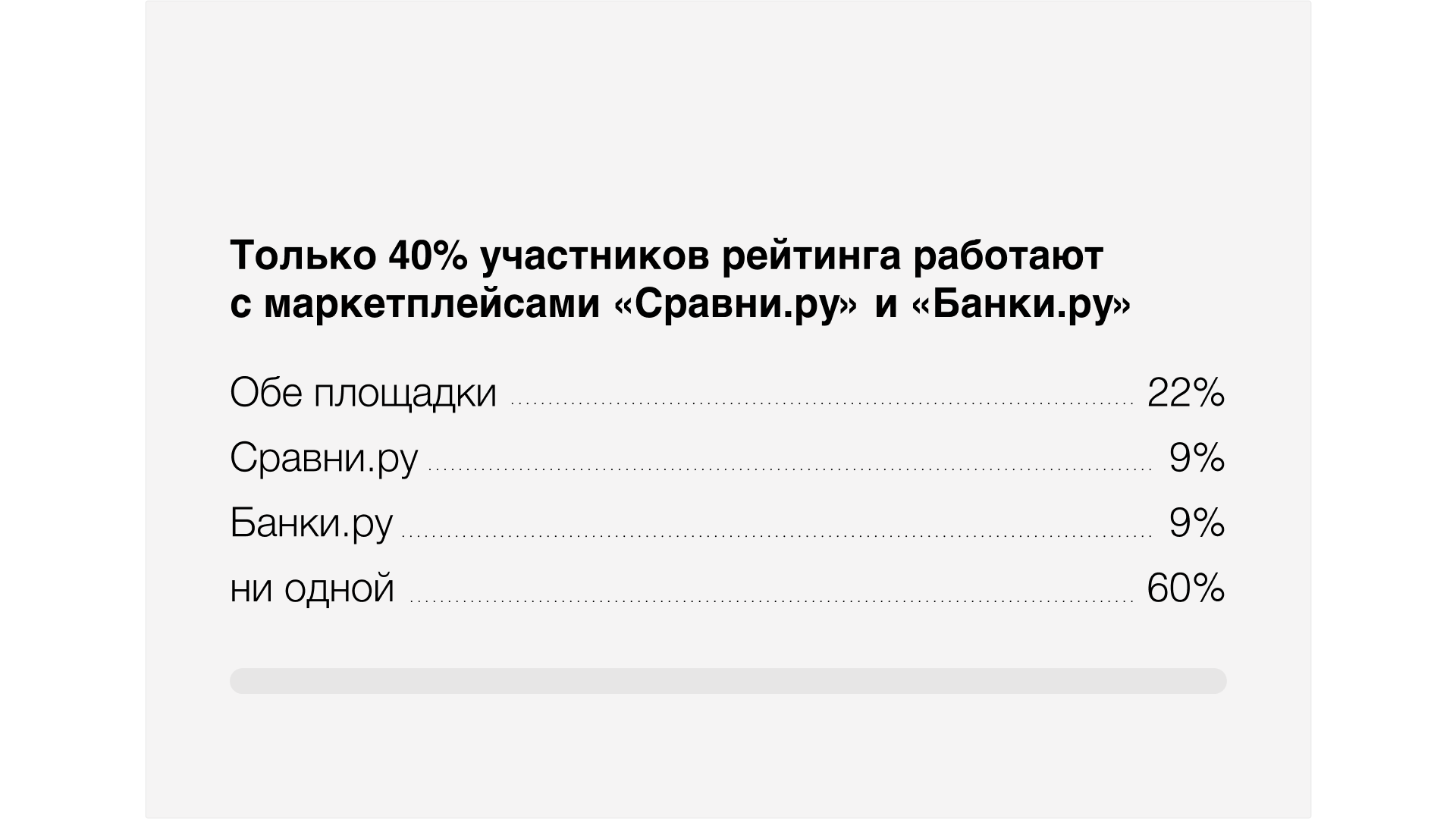

Исследование SDI360 по разделу «Маркетплейсы» прокомментировал Александр Сиротин, директор по маркетингу онлайн-площадок strahovka.ru и sib.ru, продающих страховки.

Он выделил два тренда в онлайн-продажах в этой сфере

- Использование больших данных, обогащение и проверка вводимой информации как на стороне маркетплейсов, так и на принимающей стороне страховых компаний для противодействия мошенничеству.

- Увеличение роли онлайн-посредников в продаже полисов. Продажи через агрегаторы, маркетплейсы и тематические сайты партнеров растут благодаря тому, что они могут предоставить качественный сервис для сравнения услуг разных страховых компаний в одном месте, а также предоставить унифицированный и удобный процесс оформления полиса.

Мне кажется, страховой рынок ждет та же судьба, что и многие другие рынки – переход к сервисным моделям.

Пример. Если бы мы жили 150 лет назад, оплата горячей воды бы для нас отсутствовала как класс. Потому что услуга состоит из нескольких манипуляций: достать воду, очистить ее, подогреть, куда-то доставить, протащить в квартиру и подать по первому требованию потребителя. Сейчас мы имеем водопровод – это и есть сервис. Открыли кран – есть горячая вода. Закрыли кран – ее нет. Такая агрегация сервисов ждет многие рынки.

Сегодня комплексное потребление экономит нервы и время потребителю и заставляет участников рынка трансформироваться. Постепенно появляются персонализированные продукты, которые человек использует в тот момент, когда они ему нужны. И не платит за время, когда в них не нуждается.

Поэтому страховой рынок ждет трансформация при встраивании в сервисные модели. Либо компании найдут новые ниши и возможности – будут добавлять другие сервисы к своим стандартным продуктам. Например, страхование имущества вместе с датчиками безопасности «умного дома». Вы можете стать сервис-провайдером и встраиваться куда угодно, либо делать персонализированные сервисы для сегмента клиентов с частным розничным потреблением.

Добавил свои соображения Андрей Турунов

Подытожим. Что выяснилось после исследования SDI360 и общения с экспертами.

1. Для компаний такие масштабные исследования полезны тем, что помогают посмотреть на себя со стороны, задуматься о более активном развитии и, возможно, перенять ценный опыт конкурентов.

2. Ценность страховых не только в урегулировании убытков. Делать это центральной темой продукта – большая ошибка. Сегодня клиент ждет не просто продукт, а продукт+. Те компании, которые не добавят этот плюс, будут вытеснены остальными.

3. Если страховая не торопится выносить в digital продукты (не только основные), это показывает уровень консервативности относительно продуктовых стратегий и уровень клиентоориентированности.

4. В будущем страховые превратятся в эдакие компании-розетки, где клиент получит не только вездесущее урегулирование убытков, но и дополнительные бонусы в течение срока действия полиса.

2. Ценность страховых не только в урегулировании убытков. Делать это центральной темой продукта – большая ошибка. Сегодня клиент ждет не просто продукт, а продукт+. Те компании, которые не добавят этот плюс, будут вытеснены остальными.

3. Если страховая не торопится выносить в digital продукты (не только основные), это показывает уровень консервативности относительно продуктовых стратегий и уровень клиентоориентированности.

4. В будущем страховые превратятся в эдакие компании-розетки, где клиент получит не только вездесущее урегулирование убытков, но и дополнительные бонусы в течение срока действия полиса.

Подписывайтесь на наш TG-канал, чтобы не пропустить ничего полезного.